Sàn giao dịch phi tập trung (DEX) là sàn giao dịch tiền kỹ thuật số cho phép hoàn thành các giao dịch tiền điện tử một cách ngang hàng mà không cần trung gian. Nó khác với một sàn giao dịch tập trung truyền thống khi mà các giao dịch điển hình liên quan đến một tổ chức trung gian (ví dụ: ngân hàng, nền tảng giao dịch, tổ chức chính phủ, v.v.) nắm giữ tiền của người dùng và giám sát bảo mật cũng như chuyển giao tài sản giữa hai bên.

(Nguồn hình: https://dcxlearn.com/trading/what-is-a-decentralized-exchange-dex-2/ )

Trong DEX, hoạt

động theo cơ chế ngang hàng P2P, là nơi người mua và người bán tiền điện tử

tương tác trực tiếp để hoàn thành giao dịch thông qua việc sử dụng hợp đồng

thông minh. Cả hai bên giữ toàn quyền kiểm soát đối với khóa riêng của ví của họ,

tối đa hóa bảo mật mà không cần cung cấp thông tin cá nhân. DEX khác với các sàn giao dịch tập trung hoặc

CEX ở nhiều điểm đặc trưng. CEX được quản lý chặt chẽ bởi các tổ chức trung

gian. Để có thể thu được mức phí cao từ người dùng, các tổ chức này thường cung

cấp bảo hiểm cho tài sản, các giao thức bảo mật khác nhau và một loạt các dịch

vụ theo kiểu ngân hàng. Theo cách ngược lại, DEX đặt người dùng vào tình huống

họ chịu trách nhiệm bảo mật tài sản của chính họ nhưng bù lại người dùng chỉ phải

trả phí ở mức tối thiểu.

2. DEX

hoạt động như thế nào?

Với một sàn giao

dịch phi tập trung, một chuỗi khối (blockchain) hoặc sổ cái phân tán sẽ

thay thế cho bên trung gian. Công nghệ chuỗi khối có thể giúp loại bỏ các điểm

lỗi đơn lẻ, cho phép người dùng kiểm soát tốt hơn tài sản của mình, và hỗ trợ

giao dịch an toàn và minh bạch hơn. Các DEX cũng sử dụng hợp đồng thông minh (smart

contracts) để thực hiện các giao dịch thị trường thông qua các mã code di động

(autonomous code). Các quyền quản trị giao thức được quản lý bởi một tổ

chức tự trị phi tập trung (DAO - decentralized autonomous organization),

được tạo thành từ một cộng đồng các bên liên quan, mà cộng đồng này chịu trách

nhiệm bỏ phiếu cho các quyết định quan trọng của giao thức.

Khi tham gia

DEX, người dùng thường phải trả hai loại phí—phí kết nối (network fees)

và phí giao dịch (trading fees). Phí kết nối đề cập đến chi phí hoạt động

của giao dịch trên chuỗi khối trong khi phí giao dịch được thu bởi giao thức ngầm

(underlying protocol), nhà cái trên thị trường (liquidity provider),

chủ sở hữu tài sản hoặc sự kết hợp của

các thực thể này theo quy định của giao thức được thiết kế .

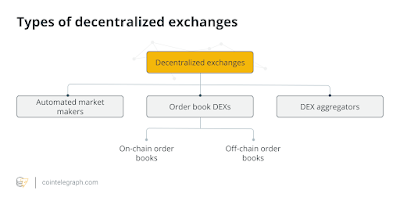

3. Phân

loại DEX

a.

AMM - Automated market maker – cơ

chế tạo lập thị trường tự động

AMM sử dụng

công nghệ hợp đồng thông minh để thực hiện các đơn đặt hàng và theo dõi giá của

tài sản kỹ thuật số. Thay vì khớp lệnh giữa người mua và người bán, AMM sử dụng

các bể thanh khoản cộng đồng (community-funded liquidity pools) để thực hiện các lệnh mua và bán. Liquidity

Pool (hay bể thanh khoản) là một nhóm token được khóa trong các hợp đồng

thông minh để cung cấp tính thanh khoản cho các hoạt động giao dịch, trao đổi,

cho vay và các ứng dụng khác trên thị trường tiền điện tử. Bằng cách cấp vốn trước, liquidity pool cho

phép các tài sản tiền điện tử được di chuyển tự động, không cần sự cho phép (permissionless),

không cần phải có sự tham gia của cả bên mua và bên bán. Liquidity pool không

yêu cầu người mua và người bán phải khớp lệnh nhau như các sàn giao dịch tập

trung sử dụng cơ chế order book. Người dùng có thể chỉ cần trao đổi token của

mình và token trong pool thông qua các hợp đồng thông minh.

Các nhà tạo lập

thị trường tự động có thể sử dụng bể thanh khoản của riêng họ, nên giá của một

tài sản hiếm khi giống nhau trên mọi sàn giao dịch. Tuy nhiên, những người kinh

doanh chênh lệch giá thường mua tài sản từ các sàn giao dịch với giá thấp hơn

và bán token vào các nhóm có giá cao hơn

b.

Sổ lệnh - Order book (off-chain

and on-chain)

Sổ lệnh chia sẻ những điểm tương

đồng với các sàn giao dịch tập trung. Các sàn giao dịch dùng sổ lệnh cho phép

các nhà giao dịch đặt lệnh mua ở mức giá mà họ sẵn sàng trả cho một tài sản kỹ

thuật số cụ thể và lệnh bán ở mức giá mà họ sẵn sàng bán tài sản đó. Sổ lệnh tổng

hợp các ưu đãi này và khớp người mua và người bán để thực hiện các giao dịch. Sổ

lệnh trên chuỗi ( On-chain order book) cho phép các nhà giao dịch mua và

bán tài sản kỹ thuật số mà không cần lưu giữ token của họ. Trong nhiều trường hợp,

các nhà giao dịch có thể tận dụng các giao dịch của họ để tăng tiềm năng lợi

nhuận, mặc dù điều này cũng làm tăng khả năng thua lỗ của họ.

c.

Trình tổng hợp DEX - DEX

aggregators

Trình tổng hợp DEX có thể so sánh

với công cụ tìm kiếm trao đổi phi tập trung, vì chúng tổng hợp các trao đổi phi

tập trung, loại bỏ nhu cầu tìm giá tốt nhất cho token theo cách thủ công. Các nền

tảng này sử dụng các giao thức khác nhau để tổng hợp thanh khoản từ nhiều DEX,

cho phép chúng giảm thiểu trượt giá đối với các đơn đặt hàng lớn, phí giao dịch

thấp hơn và cung cấp giá token tối ưu.

4. Ưu

điểm của DEX

·

Sự khả dụng của token: Các sàn

giao dịch tập trung phải kiểm tra từng token riêng lẻ và đảm bảo chúng tuân thủ

các quy định nội bộ trước khi niêm yết. Trong khi các sàn giao dịch phi tập

trung có thể bao gồm bất kỳ token nào được tạo ra trên chuỗi khối mà chúng được

xây dựng, nghĩa là các dự án mới có thể sẽ được niêm yết trên các DEX này trước

khi khả dụng trên DEX của các đối tác khác. Tuy nhiên, điều này cũng ẩn chứa những

rủi ro là các token lừa đảo cũng có thể được niêm yết trên DEX.

·

Sự ẩn danh: Khi người dùng tham

gia giao dịch tiền điện tử trên DEX, tính

ẩn danh của họ được giữ nguyên. Trái ngược với CEX, người dùng trên DEX không cần

phải trải qua quy trình nhận dạng tiêu chuẩn được gọi là (KYC – Know your

customers). Các quy trình KYC liên quan đến việc thu thập thông tin cá nhân

của người giao dịch, bao gồm tên pháp lý đầy đủ của họ, ảnh chụp giấy tờ tùy thân

chính phủ cấp. Với ưu điểm này, DEX thu hút một số lượng lớn những người không

muốn bị xác định danh tính khi giao dịch

tiền điện tử.

·

Giảm rủi ro bảo mật: Người dùng có

kinh nghiệm lưu giữ tiền của họ sẽ giảm nguy cơ bị hack khi sử dụng DEX, vì các

sàn giao dịch này không kiểm soát tiền của họ. Thay vào đó, các nhà giao dịch tử

bảo vệ ví tiền của chính mình và chỉ tương tác với sàn giao dịch khi chính họ

muốn mở ví ra để giao dịch. Nếu nền tảng DEX bị tấn công, chỉ những nhà cung cấp

thanh khoản mới có thể gặp rủi ro.

·

Giảm rủi ro từ phía đối tác: Rủi

ro đối tác xảy ra khi bên kia tham gia vào giao dịch không hoàn thành phần của

mình trong thỏa thuận và không thực hiện các nghĩa vụ theo hợp đồng. Vì các sàn

giao dịch phi tập trung hoạt động không qua trung gian và dựa trên hợp đồng

thông minh nên rủi ro này được loại bỏ.

5. Nhược

điểm của DEX

Bên cạnh những ưu điểm nêu trên,

các sàn giao dịch phi tập trung cũng có nhiều nhược điểm. Một số nhược điểm

quan trọng có thể kể ra như sau:

·

Đòi hỏi kiến thức về tiền tệ số và cách thức

hoạt động của thị trường: Để có thể truy cập DEX bằng cách sử dụng ví tiền

điện tử, và để có thể tương tác với hợp đồng thông minh, người dùng không những

phải biết cách sử dụng các ví này mà còn phải hiểu các khái niệm liên quan đến

bảo mật liên quan và liên quan đến việc

giữ an toàn cho tiền của họ. Nếu không có kiến thức tốt, các nhà giao dịch có

thể mắc nhiều lỗi khác nhau dẫn đến mất tiền. Rút tiền về sai mạng, trả quá nhiều

phí giao dịch và thua lỗ tạm thời chỉ là một vài ví dụ về những sai lầm có thể

xảy ra.

·

Lỗ hổng trong hợp đồng thông minh: Hợp đồng thông minh trên các chuỗi khối như Ethereum

được cung cấp công khai và bất kỳ ai cũng có thể xem lại thông tin các giao dịch.

Hơn nữa, các hợp đồng thông minh của các sàn giao dịch phi tập trung lớn được

kiểm toán bởi các công ty có uy tín giúp bảo mật mã. Nhưng con người thì luôn có

thể mắc sai sót, nên các lỗi vẫn có thể lọt qua các cuộc kiểm tra này. Kiểm toán viên thậm chí có thể không lường

trước được các khai thác mới tiềm năng nên cũng có thể khiến các nhà cung cấp

thanh khoản phải trả giá bằng token của chính họ.

·

Niêm yếu các token chưa được kiểm duyệt: Bất

kỳ ai cũng có thể niêm yết một token mới trên một sàn giao dịch phi tập trung

và cung cấp tính thanh khoản bằng cách ghép nối nó với các đồng tiền khác. Điều

này có thể khiến các nhà đầu tư dễ bị lừa đảo khi họ giao dịch trên các đồng tiền

số chưa được kiểm duyệt này. Một số DEX chống lại những rủi ro này bằng cách

yêu cầu người dùng xác minh hợp đồng thông minh của token mà họ đang muốn mua;

nhưng không phải người dùng nào cũng đủ kiến thức và kinh nghiệm để làm việc này.

6. Một

số nền tảng DEX phổ biến

· ApeX Pro: là một nền tảng DEX tương đối mới, nhưng ApeX Pro được truyền bá là một trong những nền tảng DEX tốt nhất hiện có nhờ mô hình AMM linh hoạt, giúp cải thiện hiệu quả sử dụng vốn và khiến mọi giao dịch giống như giao dịch giao ngay. ApeX Pro tích hợp công cụ có khả năng mở rộng Lớp 2 của StarkWare, StarkEx, cho phép người dùng truy cập các yêu cầu bắt buộc để lấy lại tiền của họ ngay cả khi DEX không hoạt động. ApeX Pro nổi bật so với các nền tảng DEX khác nhờ sử dụng mô hình PCV(Protocol Controlled Value), thay vì TVL (Total Value Locked). PCV giúp đảm bảo rằng tất cả các tài sản bị khóa trong hợp đồng thông minh đều thuộc sở hữu của giao thức và người dùng không thể rút tiền, ngăn các nhà cung cấp thanh khoản loại bỏ thanh khoản của mình trong một lần duy nhất.

(Nguồn hình: https://www.apex.exchange/)

· Uniswap: Uniswap sẽ phù hợp nếu ưu tiên của nhà đầu tư là kiếm lãi từ tài sản của mình. Uniswap này được xem là DEX lớn nhất, với khối lượng giao dịch trung bình hàng ngày hơn 4 tỷ USD. Đó là một AMM DEX quản lý bể thanh khoản phi tập trung thông qua các thuật toán xác định tỷ lệ hoán đổi cụ thể tốt nhất cho từng cặp giao dịch. Uniswap cho phép bạn sử dụng các bể thanh khoản đã được thiết lập hoặc tạo của riêng bạn. Các nhà cung cấp thanh khoản nhận được một phần phí giao dịch. Nền tảng này cũng có tính năng quản trị DAO, giúp người dùng kiểm soát việc quản lý và duy trì nó.

(Nguồn hình: https://atomicwallet.io/academy/uniswap-guide)

· DeFiSwap: DEX này cung cấp các nhóm thanh khoản thông qua các hợp đồng thông minh được duy trì trên Chuỗi BNB, trước đây được gọi là Chuỗi thông minh Binance. Các nhóm tự động này cho phép người mua có thanh khoản thực hiện trao đổi trên thị trường tiền điện tử mà không cần tìm người bán. Ngoài ra, người dùng có thể khóa Defi Coins (DEFC) của họ để tạo lãi suất thụ động. DeFiSwap tính thuế 10% khi hoán đổi hoặc bán DEFC, giúp tối ưu hóa lợi nhuận cho từng nhà cung cấp thanh khoản. Một phần thuế này cũng được phân bổ cho các bể thanh khoản. Ngoài ra, DeFiSwap có thể là DEX toàn cục tốt nhất vì nó hỗ trợ trao đổi hơn 50 mã token và dễ sử dụng.

(Nguồn hình: https://www.coingecko.com/en/exchanges/defi_swap)

Tài liệu tham khảo

[1]. https://www.sofi.com/learn/content/decentralized-exchange/

[2]. https://hedera.com/learning/decentralized-finance/decentralized-exchanges

[3]. https://cointelegraph.com/defi-101/what-are-decentralized-exchanges-and-how-do-dexs-work

[4]. https://www.coindesk.com/learn/what-is-a-dex-how-decentralized-crypto-exchanges-work/

[5]. https://www.gemini.com/cryptopedia/decentralized-exchange-crypto-dex

[6]. https://learn.bybit.com/defi/best-decentralized-exchange/

[7]. https://dcxlearn.com/trading/what-is-a-decentralized-exchange-dex-2/

Không có nhận xét nào:

Đăng nhận xét